1.反弹夭折?震荡洗筹码;

2.RCS来了!让时间去验证吧!

3.频频遭做空的中概股,关注一下?

——编者按

社长说

再说回盘面,昨天是单边上涨市,今天就变成了震荡市,看起来好像反弹夭折的样子,这种震荡维持多久社长不敢说,但是社长知道这里就是要洗出不坚定的筹码。这个社长已经提醒很多次了,千万别轻易交出自己血淋淋的筹码。控制好自己的仓位,有时不操作就是最好的操作,我们要以时间换空间。

工信部日前已批复国瑞科创稀土功能材料有限公司组建国家稀土功能材料创新中心,重点攻克高端稀土功能材料设计、加工、制造一体化技术等。

Ps:创新中心将围绕稀土磁性、发光、催化、合金等功能材料产业和稀土二次资源回收利用等领域。

我国国际专利申请量超过一直以来的“老大”美国 为1978年以来首见

世界知识产权组织(WIPO)周二称,中国2019年成为世界上国际专利申请最多的国家,将美国挤下自从40多年前该全球体系建立以来就一直稳坐的头把交椅。

Ps:去年中国提交了58,990项专利申请,而美国提交的57,840项。中国的数字在20年内增加了200倍。厉害了,我的祖国!

央行将加大政策宽松力度 不会照搬美联储剧本

据政策消息人士透露,央行将加大政策宽松力度,支持受新冠疫情打击的经济,但债务担忧和房地产风险使央行无法跟随美联储大幅降息和实施量化宽松(QE)。

Ps:为提拉经济,加大政策宽松力度是极有可能的。无法跟随美联储也是意料之中吧,国家自然有属于自己的那一套政策。

中概股

尤其是瑞幸财务造假事件之后,美国议员都表示要对所有在美上市的中国公司进行审查。这似乎是把所有美股中概股拉下水了。

经过多年的发展,“海外中概股”已经成为了中国核心资产的重要组成部分。这一公司群体目前代表了中国在新兴行业,尤其是泛互联网行业发展的最高水平。而美股市场是中概股的主要上市地。

根据Wind统计数据显示,截至2020年2月13日,除去OTCBB和粉单市场,在美国上市的中概股共计247只,其中有13只为主要上市地为香港的ADR,如中国移动(CHL.US)、中国石油(PTR.US)等。

疫情之下,全球新股上市数目都遭受沉重打击。最近几个月,在美国上市的中国公司也寥寥无几。

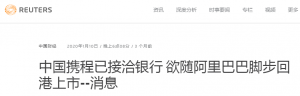

有分析认为,瑞幸事件令更多人关注内地企业管治及欺诈情况,预期美国当局会对有意在当地上市的中国企业进行更严谨监管,将推动更多企业考虑跟随阿里巴巴(09988)回流香港上市,而市场上已有消息指,百度、携程旅行网等计划来港上市。

继瑞幸被浑水做空之后,爱奇艺被浑水和Wolfpack 联合做空。

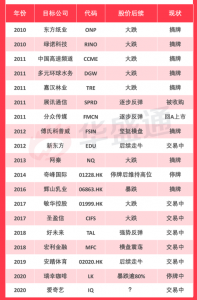

看看那些年被浑水做空的中国公司:

图片来源:华盛通

针对中概股的做空交易,是在2010年之后开始日渐盛行的。

为什么是2010年?难道是2010年,我国经济总量跃居世界第二?

2010年之后,部分中概股上市公司在企业治理和财务透明度方面的瑕疵,与日渐提升的国际投资者的相关标准之间的矛盾愈发升级,这也成为了中概股频频遭受做空攻击的主要原因。

然而,监管的缺失,使得针对中概股的做空攻击已经跨越了合理边界。那些做空机构越来越“无理取闹”,各种通过扭曲和夸大事实以及恶意操纵股价来展开的恶意空头攻击,使得部分优质中概股成为受害者。

更重要的是,这种空头攻击威胁,加重了针对中概股的估值歧视,使得中小市值中概股整体跌入被边缘化的处境,严重损害了中概股在海外市场中健康发展的能力。

例如浑水的做空模式。首先,准备一份态度强烈的看空被攻击对象投资价值的“研究报告”,列举被攻击对象的各种财务和企业治理问题,然后批判其“垃圾般的存在”;其次,在“报告”得到传播之后,使被攻击对象的股价大幅下挫;最后,在被做空对象的股价出现剧烈波动之后,卖空机构通过事先建立的卖空头寸获取非常丰厚的差价收益。而这一过程完全没有暴露在公众和监管者的视线当中。

虽然说,中概股确实是一个鱼龙混杂的复杂群体。但是,如果做空攻击行为没有得到合理约束,其行为同样会频繁越过“合理、合法”的边界,侵害上市公司和投资者的利益。对中概股而言,空头机构的恶意攻击行为,已经开始加剧了中概股由于身处境外市场而遭受的估值歧视。

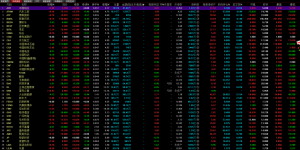

中概股回归值得关注

港股市场方面,2018年4月,港交所“新兴及创新产业公司”上市制度改革生效。2019 年,同股不同权公司有望纳入恒生综合指数、恒生指数以及互联互通范围,也将进一步强化相关企业在港股市场的成长能力。

这一系列制度变革使得相关行业的中概企业回归道路变得前所未有地通畅。

最值得一提的案例莫过于阿里巴巴的回归。

2014年,阿里巴巴计划重返证券市场时,曾想过登陆港交所,但由于港交所未能及时修订关于接受可变权益等新兴公司形态在港上市的法律条款,阿里巴巴最终选择赴美上市。

在港交所接受“同股不同权”之后,2019年,阿里巴巴成功回归。在阿里巴巴完成港股二次上市后,中概股回归港股话题引起了广泛关注。

社长认为,中概股回归港股上市是值得关注的新趋势。中概股选择回归港股或者A股上市可能会考虑到:为业务发展融资且增加股票流动性、离本土市场更近、获得更好的估值及在新的中美关系形势下减少中概股面临的监管风险,等等。

中概股回归可能带来哪些影响?

尤其对于一些中小市值企业而言,能够在本土证券市场上完成更具挑战性的前期发展阶段,能够更快、更好地获得证券市场的资本支持,应对不断加剧的行业竞争压力和不断的提高的资本门槛。避免过早“出海”给公司长期健康发展带来的不利结果。

此外,对港股市场而言,中概股及未来潜在的新经济龙头公司赴港上市将使得港股上市公司更加多元化、增强港股对上市公司及投资者特别是大陆投资者的吸引力、改善香港市场生态。如果再结合未来可能的沪深港通机制升级及恒生系列指数的调整,这会促进港股和大陆A股的融合、完善两地市场生态,巩固香港国际金融中心地位。